Mudanças no cartão de crédito: entenda o que mudou

Descubra o que mudou no cartão de crédito em 2025, incluindo teto de juros, fatura transparente e monitoramento da Receita, e como isso afeta o seu bolso!

Se você usa cartão de crédito com frequência, provavelmente já ouviu falar que as regras mudaram em 2024 e seguem valendo em 2025.

Mas, afinal, o que isso significa na prática? Será que essas mudanças são boas ou ruins pra você? O governo vai começar a monitorar tudo? O Pix vai ser taxado? E o Imposto de Renda, como fica nesse cenário?

Calma, respira. Eu vou te explicar tudo isso de um jeito simples e direto, pra você entender como essas mudanças impactam o seu dia a dia e, principalmente, pra você não cair em armadilhas financeiras.

Sabemos que questões jurídicas podem gerar dúvidas, e entender seus direitos é essencial para tomar decisões informadas. Em caso de dúvidas sobre o assunto, entre em contato: clique aqui!

Desse modo, pensando em te ajudar, preparamos este artigo no qual você aprenderá:

- Quais as novas regras do cartão de crédito?

- O que vai mudar no cartão de crédito 2025?

- Como funciona a nova lei de juros?

- Quais informações obrigatórias devem aparecer na fatura do cartão, segundo as novas regras?

- Posso transferir minha dívida do cartão de crédito para outro banco? Como funciona essa portabilidade?

- O governo vai monitorar o Pix e o cartão de crédito?

- É verdade que o cartão de crédito vai ser taxado?

- Quanto posso movimentar no meu CPF por mês em 2025?

- Como funciona o imposto de renda do cartão de crédito?

- Como declarar Pix no Imposto de Renda 2025?

- Conclusão

- Um recado final para você!

- Autor

Quais as novas regras do cartão de crédito?

As novas regras do cartão de crédito, que passaram a valer em 2024 e seguem firmes em 2025, foram criadas com o objetivo de trazer mais proteção para você, consumidor, e melhorar a forma como os bancos e emissores se relacionam com os clientes.

Não são apenas mudanças estéticas ou pequenas melhorias: essas regras mexem em pontos sensíveis que afetam diretamente seu bolso.

Agora, os emissores de cartão de crédito são obrigados a seguir padrões mais claros na apresentação da fatura, oferecer informações transparentes sobre juros, formas de pagamento e encargos, e respeitar limites de cobrança.

Além disso, você passou a ter o direito de transferir sua dívida para outra instituição caso encontre condições mais vantajosas — algo que antes não era possível.

Outra mudança importante foi a criação de um teto para os juros do rotativo, que sempre foram os mais altos do mercado. O objetivo aqui é claro: evitar que você entre num ciclo de endividamento sem fim.

Tudo isso mostra que o governo e os órgãos reguladores estão tentando criar um sistema financeiro mais justo e equilibrado — mas, claro, isso também exige de você mais atenção e responsabilidade na hora de usar o crédito.

O que vai mudar no cartão de crédito 2025?

O que muda no cartão de crédito em 2025, na verdade, é a continuidade e o aperfeiçoamento das mudanças que começaram em 2024.

As regras não são novas neste ano, mas seguem valendo e causando impacto no seu dia a dia. A principal mudança em andamento é o endurecimento no controle sobre os juros e a forma como os bancos devem se comunicar com você.

Essas alterações obrigam os emissores a detalhar melhor as condições de uso do crédito, apresentar faturas mais organizadas, indicar alternativas reais de pagamento (inclusive parcelamentos mais baratos), e garantir que você receba avisos com antecedência sobre vencimentos, cobranças ou mudanças de limite.

Além disso, 2025 consolida o uso da portabilidade de dívidas entre instituições, permitindo que você busque melhores condições para quitar o que deve.

Ou seja, o que está mudando é a sua liberdade de escolha como consumidor, o que te permite comparar, negociar e até escapar de juros abusivos se agir com planejamento.

Como funciona a nova lei de juros?

A nova lei de juros do cartão de crédito, conhecida como o teto do crédito rotativo, passou a valer em janeiro de 2024 e continua em vigor em 2025.

Ela define que a dívida total que você pode ter com o cartão de crédito, incluindo juros e encargos, não pode ultrapassar o dobro do valor original.

Em outras palavras: se você devia R$ 800, o valor final que poderá ser cobrado não pode passar de R$ 1.600. Isso representa uma limitação direta nos juros, que antes ultrapassavam 400% ao ano em muitos casos.

Agora, você continua pagando juros, mas existe um limite, um freio para que a dívida não vire uma bola de neve sem fim.

Essa medida foi criada para proteger o consumidor de situações em que, por falta de informação ou emergência, acaba entrando no rotativo e vê sua dívida multiplicar em pouco tempo.

É um passo importante para coibir abusos no setor, mas também reforça a importância de você ter controle financeiro e entender bem o funcionamento do crédito.

Ah, e se você estiver com uma dívida antiga e acha que os juros foram abusivos, vale conversar com um advogado. O suporte jurídico pode ajudar na revisão desses encargos e até na negociação da dívida, agora com base nessa nova legislação.

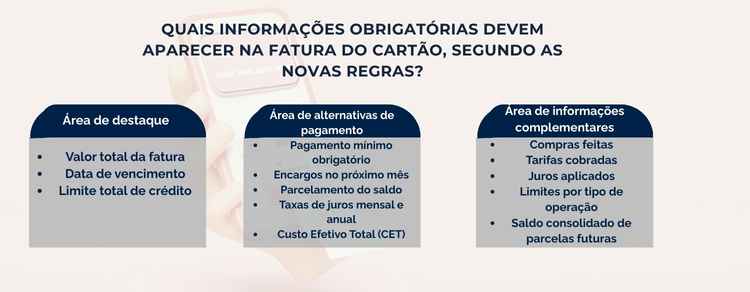

Quais informações obrigatórias devem aparecer na fatura do cartão, segundo as novas regras?

A partir das novas regras do cartão de crédito, a fatura precisa trazer informações organizadas, claras e úteis, para que você compreenda exatamente o que está pagando — e o que pode acontecer se não pagar tudo.

Isso é uma resposta direta a milhares de consumidores que se sentiam perdidos com faturas mal explicadas. A estrutura da fatura agora é dividida em três áreas:

1. Área de destaque

Aqui ficam as informações básicas e principais:

- Valor total da fatura

- Data de vencimento

- Limite total de crédito

2. Área de alternativas de pagamento

Essa parte é fundamental pra você entender as consequências de não pagar tudo:

- Pagamento mínimo obrigatório

- Encargos no próximo mês

- Parcelamento do saldo

- Taxas de juros mensal e anual

- Custo Efetivo Total (CET)

3. Área de informações complementares

Aqui vem o detalhamento:

- Compras feitas

- Tarifas cobradas

- Juros aplicados

- Limites por tipo de operação

- Saldo consolidado de parcelas futuras

Além disso, os bancos são obrigados a oferecer ao menos três datas de vencimento para você escolher, com intervalo de sete dias entre elas. E também devem te avisar sobre aumento de limite, início de parcelamento ou cobrança de anuidade com antecedência.

Posso transferir minha dívida do cartão de crédito para outro banco? Como funciona essa portabilidade?

Sim, você pode transferir sua dívida do cartão de crédito para outro banco, e essa possibilidade se chama portabilidade de saldo devedor.

Ela foi regulamentada e entrou em vigor em julho de 2024, com o propósito de promover concorrência entre bancos e melhorar as condições de pagamento para o consumidor.

Funciona assim: se você tem uma dívida com o seu cartão atual e encontra um banco oferecendo juros mais baixos ou prazos melhores, pode solicitar a portabilidade.

O processo começa com o pedido de um Documento Descritivo de Crédito (DDC) ao seu banco atual, contendo todos os dados da dívida.

Com esse documento, você negocia com outra instituição, que avalia seu perfil e, se aprovar, quitará sua dívida com o banco anterior, assumindo o contrato com novas condições. Você não paga nenhuma taxa extra por isso — a portabilidade é um direito seu, gratuito por lei.

Essa opção é ótima para quem quer fugir de juros abusivos, mas é importante analisar os contratos com calma. Em alguns casos, bancos oferecem vantagens na frente e escondem condições mais pesadas depois.

Por isso, o apoio de um advogado pode ser fundamental para revisar cláusulas e garantir que a mudança seja mesmo benéfica para você.

O governo vai monitorar o Pix e o cartão de crédito?

Sim, o governo vai monitorar movimentações financeiras feitas via Pix e cartão de crédito a partir de 2025, mas isso não significa que ele vai “bisbilhotar” sua conta ou cobrar novos impostos.

O que está acontecendo é que a Receita Federal passou a exigir que os bancos informem as movimentações que ultrapassarem certos valores mensais.

No caso de pessoas físicas, o limite é de R$ 5.000 por mês. Já para pessoas jurídicas, o valor é de R$ 15.000 mensais.

Ultrapassou isso? A informação vai para a Receita — mas atenção: o que é enviado são os valores totais movimentados, e não detalhes como nome do pagador ou produto comprado.

O objetivo é fortalecer o combate à sonegação e à lavagem de dinheiro, além de cruzar os dados com o que foi declarado no Imposto de Renda. Se você movimenta muito e declara pouco, pode acabar entrando no radar da Receita.

Isso não é motivo para medo, mas sim para organização. Se você está com movimentações altas ou negócios informais, vale a pena buscar orientação jurídica ou contábil, pra ficar em dia com o Fisco e evitar problemas futuros.

É verdade que o cartão de crédito vai ser taxado?

Não, o cartão de crédito não vai ser taxado. Essa é uma das dúvidas mais comuns — e também um dos boatos mais espalhados — depois que a Receita anunciou o novo sistema de monitoramento financeiro.

O que mudou foi a exigência de envio de informações por parte dos bancos à Receita Federal, não a criação de um imposto.

Então, você não vai pagar nada a mais por usar o cartão de crédito, nem pelo simples fato de movimentar dinheiro com ele.

O que pode acontecer é a Receita perceber que você movimenta muito dinheiro, mas declara pouca ou nenhuma renda. Nesse caso, ela pode investigar sua situação fiscal.

Mas isso não tem relação com um imposto novo sobre o cartão — é apenas um cruzamento de dados.

Então pode usar o cartão tranquilamente, mas com responsabilidade. E se você tem uma empresa ou trabalha por conta própria, um bom acompanhamento jurídico e contábil pode te livrar de dores de cabeça.

Quanto posso movimentar no meu CPF por mês em 2025?

Em 2025, você pode movimentar quanto quiser no seu CPF — não existe um limite legal de movimentação. No entanto, existe um valor a partir do qual as instituições financeiras são obrigadas a informar seus dados à Receita Federal.

Esse valor é de R$ 5.000 por mês para pessoas físicas. Ou seja, se a soma dos seus Pix, TEDs, boletos pagos, compras no crédito e saques ultrapassar esse valor num único mês, o banco precisa comunicar isso ao Fisco.

Se você tiver contas em mais de uma instituição, os valores se somam.

Isso não significa que você está fazendo algo errado. O que a Receita quer é acompanhar se sua movimentação é compatível com sua renda declarada. Se tudo estiver certo, não há problema nenhum.

Mas se estiver desorganizado ou omitindo ganhos, é bom ligar o alerta.

Aqui também entra a importância de buscar auxílio jurídico quando necessário. Se você está movimentando mais do que declara ou tem dúvidas sobre como formalizar sua renda, contar com um advogado pode evitar erros e multas.

Como funciona o imposto de renda do cartão de crédito?

O cartão de crédito em si não gera imposto de renda, mas o que você faz com ele pode sim influenciar sua declaração.

O importante é entender que o cartão é apenas um meio de pagamento, e o que importa para a Receita Federal é o tipo de despesa ou rendimento envolvido.

Se você usou o cartão para pagar despesas médicas, por exemplo, esses gastos podem ser deduzidos na declaração. Se comprou um bem durável, como um veículo, com o cartão, a aquisição deve ser informada na ficha de Bens e Direitos.

E se acumulou dívidas acima de R$ 5.000 até o fim do ano, essas dívidas precisam constar na ficha de Dívidas e Ônus Reais.

O que a Receita quer é coerência entre o que você gasta, o que você possui e o que você declara ganhar. Então, se você usa muito o cartão e declara uma renda pequena, é bom prestar atenção.

Ter um advogado ou contador ao lado nesses casos ajuda muito. Especialmente se você já teve movimentações elevadas e não sabe exatamente como declarar tudo corretamente.

Como declarar Pix no Imposto de Renda 2025?

O Pix, por si só, não precisa ser declarado no Imposto de Renda — ele é só uma forma de pagamento. Mas, se você recebeu valores via Pix, precisa declarar o que esses valores representam.

Se foram rendas tributáveis (como trabalho autônomo, aluguel, vendas), devem ser declaradas como tal. Se foi venda de bem (como um carro ou celular), isso entra na ficha de Bens e Direitos.

Se foram doações, devem ser informadas como rendimentos isentos, com nome e CPF do doador.

O que importa para a Receita Federal é a origem do dinheiro. O Pix, assim como o cartão de crédito, é só o meio de transação.

O que precisa estar claro na sua declaração é de onde vem esse dinheiro e como ele se relaciona com seu patrimônio e renda.

Para quem trabalha como autônomo ou informal, a atenção deve ser redobrada. Um bom suporte jurídico pode ajudar não só a declarar corretamente, mas também a se formalizar e evitar problemas com o Fisco.

Conclusão

As novas regras do cartão de crédito, do Pix e da Receita Federal mostram uma coisa bem clara: a fiscalização financeira está ficando mais séria e mais moderna.

Não se trata de te punir ou dificultar sua vida, mas sim de organizar o sistema, reduzir abusos e garantir que quem ganha, pague de forma justa.

Se você usa bem o cartão, paga em dia e declara corretamente seus rendimentos, não tem com o que se preocupar.

Mas, se está enrolado com dívidas, movimentando valores altos ou tem dúvidas sobre o que deve ou não declarar, buscar apoio jurídico é uma decisão inteligente.

Um bom advogado pode revisar seus contratos, te orientar sobre seus direitos e te ajudar a evitar (ou sair) de problemas sérios com bancos ou com o Fisco.

Um recado final para você!

Sabemos que o tema “mudanças no cartão de crédito” pode levantar muitas dúvidas e que cada situação é única, demandando uma análise específica de acordo com as circunstâncias de cada caso.

Se você tiver alguma questão ou quiser saber mais sobre o assunto, recomendamos a consulta com um advogado especialista.

O suporte jurídico adequado é fundamental para que decisões sejam tomadas de forma consciente e segura.

Artigo de caráter meramente informativo elaborado por profissionais do escritório Valença, Lopes e Vasconcelos Advocacia.

Direito Civil | Direito de Família | Direito Criminal | Direito Previdenciário | Direito Trabalhista | Direito Bancário