Aposentadoria por idade: quem tem direito? Guia 2025!

Saiba quem tem direito à aposentadoria por idade em 2025, quais são os requisitos atualizados, o tempo mínimo de contribuição e como solicitar o benefício no INSS!

A aposentadoria por idade é um direito fundamental do trabalhador, garantindo uma fonte de renda na fase da vida em que ele não pode mais exercer atividades laborais.

No Brasil, o Instituto Nacional do Seguro Social (INSS) oferece esse benefício aos segurados que atingem a idade mínima e cumprem o tempo de contribuição exigido.

No entanto, as regras para a aposentadoria por idade passaram por mudanças com a Reforma da Previdência de 2019, o que gerou muitas dúvidas sobre como funciona esse processo em 2025.

Se você está planejando sua aposentadoria ou já está perto de atingir os requisitos, entender as mudanças na legislação, os requisitos de idade mínima, os tipos de aposentadoria (como a rural, híbrida e para pessoas com deficiência) e como o INSS calcula o valor do benefício é essencial para que você tome as decisões certas.

Neste artigo, vamos explicar tudo o que você precisa saber sobre a aposentadoria por idade em 2025, incluindo quem tem direito ao benefício, como calcular o valor da aposentadoria e quais são as regras de transição que podem impactar o seu direito.

Acompanhe e tire todas as suas dúvidas para garantir uma aposentadoria tranquila e bem planejada.

Sabemos que questões jurídicas podem gerar dúvidas, e entender seus direitos é essencial para tomar decisões informadas. Em caso de dúvidas sobre o assunto, entre em contato: clique aqui!

Desse modo, pensando em te ajudar, preparamos este artigo no qual você aprenderá:

- O que é a aposentadoria por idade?

- Quais são as novas regras para aposentadoria por idade?

- Quem tem direito a receber aposentadoria por idade?

- É possível se aposentar apenas por idade?

- Qual é o tempo mínimo de contribuição para aposentadoria por idade?

- Como calcular o valor da aposentadoria por idade?

- Como funciona a aposentadoria por idade híbrida e rural?

- Como funciona a aposentadoria por idade da pessoa com deficiência?

- O que é necessário para solicitar aposentadoria por idade?

- Qual a diferença entre aposentadoria por idade e aposentadoria programada?

- Quem nunca contribuiu para o INSS pode se aposentar por idade?

- Um recado final para você!

- Autor

O que é a aposentadoria por idade?

A aposentadoria por idade é uma modalidade de benefício previdenciário concedido pelo INSS aos trabalhadores que atingem uma idade mínima determinada por lei e comprovam um tempo mínimo de contribuição.

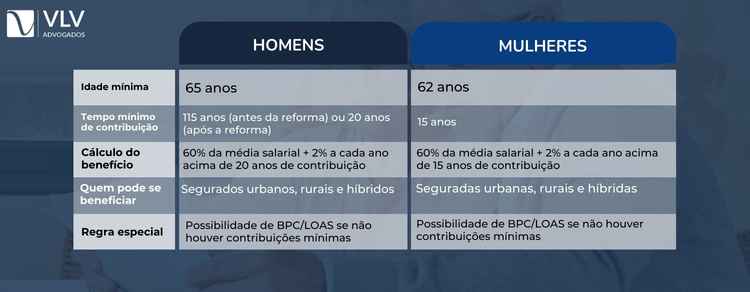

Em 2025, para ter direito à aposentadoria por idade, é necessário que a mulher tenha 62 anos de idade e o homem 65 anos, além de ter contribuído com o INSS por, no mínimo, 15 anos (ou 180 meses de carência).

Essa regra vale tanto para trabalhadores urbanos quanto para contribuintes individuais e facultativos.

Para os trabalhadores rurais, há regras diferenciadas, com idade mínima reduzida em 5 anos.

Esse tipo de aposentadoria é mais indicada para quem não começou a contribuir cedo ou teve períodos intercalados de contribuição, já que não exige um tempo longo de trabalho contínuo.

O valor do benefício é calculado com base na média de todos os salários de contribuição desde julho de 1994, começando em 60% dessa média, com acréscimo de 2% para cada ano que exceder 20 anos de contribuição para homens e 15 anos para mulheres.

Essa fórmula pode impactar diretamente no valor final do benefício, especialmente para quem teve muitos anos com contribuições mais baixas.

Por isso, é importante avaliar bem o momento certo de pedir a aposentadoria por idade, levando em conta tanto os requisitos legais quanto o impacto financeiro no valor do benefício.

Quais são as novas regras para aposentadoria por idade?

As novas regras para aposentadoria por idade, válidas a partir da Reforma da Previdência de 2019, continuam em vigor em 2025 e estabelecem critérios mais rígidos do que os anteriores, principalmente em relação à idade mínima e ao tempo de contribuição.

Essas regras se aplicam aos trabalhadores que começaram a contribuir após a reforma e também aos que já estavam no sistema, mas ainda não haviam completado os requisitos antigos até novembro de 2019.

Atualmente, para se aposentar por idade em 2025, é necessário:

- Mulheres: ter 62 anos de idade e pelo menos 15 anos de tempo de contribuição ao INSS;

- Homens: ter 65 anos de idade e também 15 anos de tempo de contribuição, mas apenas se já estavam contribuindo antes da reforma.

Para os homens que começaram a contribuir após a reforma, o tempo mínimo exigido é de 20 anos de contribuição.

Além disso, continua sendo exigida a carência mínima de 180 contribuições mensais, o que equivale a 15 anos de recolhimentos ao INSS, mesmo que não consecutivos.

O cálculo do valor do benefício também mudou: agora, ele parte de 60% da média de todos os salários de contribuição desde 1994, com acréscimo de 2% para cada ano que ultrapassar 20 anos de contribuição no caso dos homens, ou 15 anos no caso das mulheres.

Essas mudanças buscam equilibrar as contas da Previdência, mas também impactam diretamente o planejamento de quem está perto de se aposentar.

Por isso, é essencial acompanhar os critérios atualizados e, se possível, contar com apoio profissional para avaliar qual regra é mais vantajosa para o seu perfil.

Quem tem direito a receber aposentadoria por idade?

Tem direito a receber aposentadoria por idade o trabalhador que cumprir dois requisitos básicos: idade mínima e tempo mínimo de contribuição.

Atualmente, pelas regras gerais do INSS, homens precisam ter 65 anos de idade e pelo menos 15 anos de contribuição, enquanto mulheres precisam ter 62 anos de idade e também 15 anos de contribuição.

Esse tempo de contribuição é exigido para quem já estava no mercado de trabalho antes da Reforma da Previdência de 2019.

Para quem começou a contribuir depois da reforma, o tempo mínimo exigido pode ser de 20 anos para homens, mantendo-se 15 anos para mulheres.

Além disso, trabalhadores rurais, pessoas com deficiência e categorias específicas têm regras diferenciadas, podendo se aposentar com idades e tempos de contribuição menores.

Em todos os casos, é fundamental comprovar as contribuições e o preenchimento dos requisitos perante o INSS, com documentos como o CNIS (Cadastro Nacional de Informações Sociais) e demais registros de vínculos empregatícios ou contribuições individuais.

Caso o INSS negue o benefício indevidamente, é possível recorrer administrativamente ou buscar a Justiça para garantir o direito à aposentadoria.

Caso você tenha dúvidas sobre o seu direito, é sempre uma boa ideia buscar a orientação de um advogado especializado em direito previdenciário.

Ele pode te ajudar a planejar o melhor momento para pedir a aposentadoria, considerando as regras mais favoráveis à sua situação.

É possível se aposentar apenas por idade?

Sim, é totalmente possível se aposentar apenas por idade, desde que sejam cumpridos os requisitos mínimos exigidos pela legislação previdenciária.

Nesse tipo de aposentadoria, o principal critério é atingir a idade mínima estabelecida — 65 anos para homens e 62 anos para mulheres — somado ao tempo mínimo de contribuição ao INSS, que geralmente é de 15 anos (180 contribuições mensais).

Para homens que começaram a contribuir após a Reforma da Previdência (em vigor desde 13/11/2019), o tempo mínimo exigido passou para 20 anos.

O foco principal, portanto, é a idade, e não necessariamente um longo tempo de contribuição, como ocorre na aposentadoria por tempo de contribuição ou por pontos.

É importante destacar que, mesmo cumprindo apenas o requisito etário e o tempo mínimo de carência (os 15 ou 20 anos), o segurado já pode solicitar a aposentadoria por idade e terá direito de receber o benefício, ainda que não tenha atingido 30, 35 ou mais anos de contribuição.

Esse modelo de aposentadoria é muito comum para trabalhadores que tiveram vínculos intercalados, trabalhadores rurais, empregados domésticos, microempreendedores individuais (MEI) e outros segurados que contribuíram por períodos mais espaçados ao longo da vida.

Em caso de dúvidas sobre o cumprimento dos requisitos ou sobre como aumentar o valor do benefício, é recomendado buscar auxílio jurídico especializado para revisar os dados do CNIS e orientar a melhor forma de requerer a aposentadoria.

Qual é o tempo mínimo de contribuição para aposentadoria por idade?

Qual é o tempo mínimo de contribuição para aposentadoria por idade?

O tempo mínimo de contribuição para aposentadoria por idade é, em regra, de 15 anos, tanto para homens quanto para mulheres, para aqueles que já estavam no mercado de trabalho antes da Reforma da Previdência de 2019.

Esse tempo equivale a 180 contribuições mensais e é necessário para que o trabalhador tenha direito a receber o benefício, junto com o cumprimento da idade mínima (65 anos para homens e 62 anos para mulheres).

Já para os homens que começaram a contribuir após a reforma, ou seja, a partir de 13 de novembro de 2019, o tempo mínimo de contribuição exigido passou a ser 20 anos, enquanto para as mulheres permaneceu 15 anos.

É importante também observar que para categorias especiais, como trabalhadores rurais, segurados especiais e pessoas com deficiência, existem regras diferenciadas, que podem reduzir o tempo de contribuição exigido.

Por isso, analisar a situação individual de cada segurado é essencial para entender qual regra se aplica e como garantir a aposentadoria no momento correto.

Como calcular o valor da aposentadoria por idade?

O valor da aposentadoria por idade é calculado com base na média de todos os salários de contribuição desde julho de 1994, ou desde o início das contribuições se forem mais recentes.

Após encontrar essa média, aplica-se um percentual para definir o valor final do benefício. Com a Reforma da Previdência de 2019, o cálculo passou a seguir uma nova regra: o segurado receberá 60% da média salarial se tiver o tempo mínimo de contribuição (15 anos para mulheres e 15 ou 20 anos para homens, dependendo da data de entrada no sistema).

A partir daí, acrescenta-se 2% para cada ano de contribuição que exceder o tempo mínimo.

Por exemplo: uma mulher que contribuiu por 20 anos terá direito a 60% + (5 anos x 2%), ou seja, 70% da média de seus salários de contribuição.

Já um homem que começou a contribuir após a reforma e tem 25 anos de contribuição terá direito a 60% + (5 anos x 2%), também chegando a 70% da média.

Importante destacar que, mesmo com esse cálculo, o valor do benefício nunca poderá ser inferior ao salário mínimo nacional, salvo em situações específicas de pensões e acúmulo de benefícios.

Além disso, quem tem salários de contribuição mais baixos ou intercalados pode ter o benefício afetado.

Por isso, é fundamental analisar o histórico de contribuições (CNIS) e, se necessário, realizar planejamento previdenciário ou buscar a revisão do cálculo caso identifique erros, para garantir que o valor pago pelo INSS seja o mais justo possível.

Como funciona a aposentadoria por idade híbrida e rural?

Como funciona a aposentadoria por idade híbrida e rural?

A aposentadoria por idade rural e a aposentadoria por idade híbrida atendem trabalhadores com trajetórias específicas, mas com diferenças importantes.

Na aposentadoria por idade rural, o trabalhador rural, boia-fria, pescador artesanal ou indígena pode se aposentar com idade reduzida — 60 anos para homens e 55 anos para mulheres — desde que comprove 15 anos de atividade rural.

Para o segurado especial, não é necessário ter contribuído ao INSS, bastando comprovar o exercício da atividade no campo por meio de documentos e testemunhas.

Já a aposentadoria por idade híbrida é destinada a quem alternou entre atividades rurais e urbanas.

Nesse caso, é possível somar o tempo de trabalho rural ao urbano para atingir os 15 anos de contribuição exigidos.

No entanto, a idade mínima segue a mesma da aposentadoria urbana: 65 anos para homens e 62 anos para mulheres. A comprovação do tempo rural também é feita com documentos específicos.

Em resumo, a aposentadoria rural concede idade reduzida, enquanto a híbrida permite somar períodos rurais e urbanos, mas exige a idade urbana.

Em ambos os casos, é fundamental organizar a documentação correta e, se necessário, buscar orientação jurídica para garantir o direito ao benefício.

Como funciona a aposentadoria por idade da pessoa com deficiência?

A aposentadoria por idade da pessoa com deficiência funciona de maneira especial, com requisitos mais acessíveis em comparação às regras gerais, reconhecendo as barreiras enfrentadas por essas pessoas ao longo da vida laboral.

Para ter direito ao benefício, a pessoa com deficiência precisa cumprir dois requisitos principais: idade mínima e tempo mínimo de contribuição, além de comprovar a condição de deficiência durante o período de trabalho.

Atualmente, a idade mínima é reduzida em relação à aposentadoria comum: 60 anos para homens e 55 anos para mulheres, sendo exigido, em ambos os casos, pelo menos 15 anos de contribuição em atividades exercidas na condição de pessoa com deficiência, independentemente do grau da deficiência (leve, moderada ou grave).

A avaliação da deficiência é feita em duas etapas: perícia médica e avaliação funcional realizadas pelo INSS, que examinam o tipo e a extensão da limitação, além do histórico da condição durante a vida contributiva.

É importante ressaltar que a aposentadoria por idade da pessoa com deficiência não exige a comprovação de um grau específico de deficiência, diferentemente da aposentadoria por tempo de contribuição da pessoa com deficiência, que varia o tempo exigido conforme o grau.

Em resumo, a pessoa com deficiência pode se aposentar por idade com menos idade e o mesmo tempo mínimo de contribuições que os outros trabalhadores, desde que consiga comprovar que a deficiência existia durante o tempo de trabalho.

Ter a documentação médica e trabalhista organizada é essencial para agilizar o processo, e, caso haja negativa pelo INSS, é possível recorrer judicialmente.

Por isso, a orientação de um advogado previdenciário pode fazer toda a diferença para garantir a aposentadoria com segurança e no tempo correto.

O que é necessário para solicitar aposentadoria por idade?

Para solicitar a aposentadoria por idade, é necessário apresentar uma série de documentos que comprovem tanto a identidade do segurado quanto o tempo de contribuição exigido pela legislação.

O primeiro grupo de documentos envolve a identificação pessoal, como RG, CPF e comprovante de residência atualizado.

Esses documentos são fundamentais para a formalização do pedido junto ao INSS. Em seguida, é preciso comprovar o histórico de trabalho e contribuição, sendo indispensável apresentar o Cadastro Nacional de Informações Sociais (CNIS), que registra os vínculos empregatícios e as contribuições realizadas.

Se houver inconsistências no CNIS, o segurado deve juntar também carteiras de trabalho (CTPS), contratos de trabalho, holerites ou guias de recolhimento para provar os períodos faltantes.

Além disso, se o trabalhador for autônomo ou contribuinte individual, deve apresentar comprovantes de pagamento da contribuição previdenciária (GPS) e, quando for o caso, documentos que atestem atividade rural, como declarações de sindicatos ou certidões emitidas por órgãos públicos.

Para aqueles que buscam a aposentadoria por idade rural ou híbrida, os documentos que comprovem a atividade no campo também são essenciais.

Documentação médica, laudos e formulários específicos serão necessários caso a aposentadoria seja solicitada na condição de pessoa com deficiência.

Em resumo, é preciso reunir documentos de identificação, registros de contribuição e, se necessário, provas complementares de tempo de serviço.

Manter a documentação completa e organizada facilita o andamento do processo e evita indeferimentos, por isso, contar com auxílio especializado pode ser decisivo para a concessão rápida e correta do benefício.

Qual a diferença entre aposentadoria por idade e aposentadoria programada?

A principal diferença entre aposentadoria por idade e aposentadoria programada está nos requisitos e na época em que cada uma foi criada, refletindo mudanças trazidas pela Reforma da Previdência de 2019.

A aposentadoria por idade é a regra antiga, válida para quem já tinha direito adquirido ou estava próximo de completar os requisitos antes da reforma.

Nessa modalidade, o segurado precisava cumprir 65 anos de idade para homens e 60 anos para mulheres (antes da reforma) e ter, no mínimo, 15 anos de contribuição.

Após a reforma, a aposentadoria por idade ainda existe, mas a idade das mulheres subiu progressivamente até alcançar 62 anos, enquanto a dos homens permanece em 65 anos.

Já a aposentadoria programada foi criada pela Reforma da Previdência (Emenda Constitucional nº 103/2019) como a nova forma principal de aposentadoria para quem começou a contribuir após 13 de novembro de 2019. Ela exige idade mínima e tempo de contribuição, sendo necessário ter 65 anos de idade e 20 anos de contribuição para homens, e 62 anos de idade e 15 anos de contribuição para mulheres.

Ou seja, além da idade, quem começou a contribuir após a reforma precisa comprovar mais tempo de recolhimento no caso dos homens, o que tornou o acesso um pouco mais rígido.

Em resumo, a aposentadoria por idade segue válida para quem estava no sistema antes da reforma ou se enquadra nas regras de transição, enquanto a aposentadoria programada é a regra definitiva para os novos segurados.

Cada modalidade tem seus próprios requisitos e impactos no valor do benefício, e entender essas diferenças é fundamental para planejar a aposentadoria corretamente e evitar prejuízos futuros.

Quem nunca contribuiu para o INSS pode se aposentar por idade?

Quem nunca contribuiu para o INSS não pode se aposentar por idade, pois a contribuição é um requisito essencial para ter direito a qualquer tipo de aposentadoria previdenciária.

A aposentadoria por idade exige não apenas o cumprimento da idade mínima — 65 anos para homens e 62 anos para mulheres —, mas também um tempo mínimo de contribuição, que geralmente é de 15 anos (180 meses) para quem já era segurado antes da Reforma da Previdência de 2019.

Para homens que começaram a contribuir após a reforma, o tempo exigido subiu para 20 anos. Sem contribuições registradas, a pessoa não é considerada segurada do INSS, e, por isso, não tem direito a benefícios previdenciários.

No entanto, quem nunca contribuiu ainda pode ter acesso a outras formas de proteção social. Uma alternativa é o Benefício de Prestação Continuada (BPC/LOAS), previsto na Lei Orgânica da Assistência Social (LOAS).

Esse benefício não é uma aposentadoria, mas garante um salário mínimo mensal para idosos a partir de 65 anos ou pessoas com deficiência de baixa renda, desde que comprovem situação de vulnerabilidade social.

O BPC não exige contribuições ao INSS, mas impõe requisitos de renda familiar per capita e inscrição no Cadastro Único (CadÚnico).

Portanto, para se aposentar, a contribuição ao INSS é obrigatória; caso contrário, a pessoa poderá buscar alternativas assistenciais, mas não terá direito aos benefícios típicos da Previdência Social.

Em situações assim, é importante buscar orientação especializada para avaliar se ainda é possível contribuir retroativamente, se regularizar e garantir algum tipo de proteção para o futuro.

Um recado final para você!

Sabemos que o tema “aposentadoria por idade” pode levantar muitas dúvidas e que cada situação é única, demandando uma análise específica de acordo com as circunstâncias de cada caso.

Se você tiver alguma questão ou quiser saber mais sobre o assunto, recomendamos a consulta com um advogado especialista.

O suporte jurídico adequado é fundamental para que decisões sejam tomadas de forma consciente e segura.

Artigo de caráter meramente informativo elaborado por profissionais do escritório Valença, Lopes e Vasconcelos Advocacia.

Direito Civil | Direito de Família | Direito Criminal | Direito Previdenciário | Direito Trabalhista | Direito Bancário