Pode haver herança sem pagamento de imposto?

Nem toda herança gera, automaticamente, pagamento de imposto. Em algumas situações previstas em lei, é possível a transmissão de bens sem recolhimento, desde que os requisitos legais sejam observados.

A dúvida sobre pode haver herança sem pagamento de imposto é comum e surge, quase sempre, em um momento delicado, quando a família precisa lidar com inventário, partilha de bens e prazos legais.

Muitas pessoas acreditam que o imposto precisa ser pago imediatamente para que a herança seja transmitida, mas a legislação e decisões recentes dos tribunais mostram que a resposta não é tão simples.

Este conteúdo foi preparado para explicar como o imposto funciona na herança, quando ele é exigido e quais situações merecem atenção especial. Continue a leitura e entenda como esse tema impacta diretamente o seu caso.

Sabemos que questões jurídicas podem gerar dúvidas, e entender seus direitos é essencial para tomar decisões informadas. Em caso de dúvidas sobre o assunto, entre em contato: clique aqui!

Desse modo, pensando em te ajudar, preparamos este artigo no qual você aprenderá:

- Existe herança sem pagamento de imposto no Brasil?

- Em quais situações a herança é isenta de imposto?

- O valor dos bens influencia a cobrança de imposto?

- Todos os estados adotam isenção de imposto na herança?

- A falta de pagamento de imposto impede o inventário?

- É possível reduzir legalmente o imposto na herança?

- Um recado final para você!

- Autor

Existe herança sem pagamento de imposto no Brasil?

Não. No Brasil, a herança está sujeita ao pagamento do ITCMD, o Imposto sobre Transmissão Causa Mortis e Doação.

Esse imposto é previsto na Constituição Federal, que atribui aos estados e ao Distrito Federal a competência para instituí-lo. Sempre que bens ou direitos são transmitidos em razão do falecimento de alguém, o tributo surge como regra geral.

O que costuma gerar confusão é o momento do pagamento. Muitas pessoas acreditam que, se a partilha foi concluída, o imposto deixou de existir.

Isso não é verdade. O STF deixou claro que o ITCMD continua devido, mas o pagamento imediato não pode ser exigido como condição para finalizar a partilha amigável, especialmente no arrolamento sumário.

Na prática, isso significa que você pode receber formalmente a herança, registrar os bens e regularizar a situação patrimonial, sem que o imposto esteja quitado naquele instante, mas a obrigação tributária permanece.

O Estado pode cobrar depois, pela via administrativa. Entender essa diferença evita decisões equivocadas e atrasos desnecessários no inventário.

Em quais situações a herança é isenta de imposto?

Sim, existem situações de isenção do ITCMD, mas elas não são automáticas nem iguais em todo o país.

Como o imposto é estadual, cada estado define suas próprias hipóteses de isenção, por meio de lei local. Isso exige atenção, porque uma herança isenta em um estado pode ser tributada em outro.

De forma geral, as isenções costumam envolver patrimônios de baixo valor, respeitando limites fixados em lei estadual, ou situações específicas previstas na legislação.

Por exemplo, alguns estados isentam heranças cujo valor total não ultrapasse determinado teto, enquanto outros concedem isenção para transmissões a entidades sem fins lucrativos, desde que atendidos requisitos legais.

É importante entender que isenção não é regra, é exceção. Por isso, confiar em informações genéricas pode levar a erros graves, como deixar de declarar o imposto ou perder prazos.

A análise correta depende do estado competente, do valor dos bens e da natureza do patrimônio herdado.

Uma avaliação jurídica prévia ajuda a identificar se a sua situação realmente se enquadra em alguma hipótese legal de isenção.

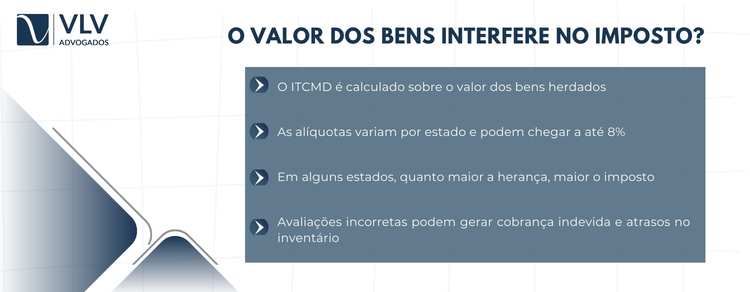

O valor dos bens influencia a cobrança de imposto?

Sim. O valor dos bens herdados influencia diretamente o cálculo do ITCMD.

O imposto incide sobre o valor venal dos bens ou direitos transmitidos, que pode variar conforme o tipo de patrimônio, como imóveis, veículos, aplicações financeiras ou quotas societárias.

A Constituição Federal autoriza os estados a fixarem alíquotas de até 8%, conforme resolução do Senado Federal.

Alguns estados adotam alíquotas fixas, enquanto outros utilizam alíquotas progressivas, aumentando o percentual conforme o valor da herança. Isso significa que quanto maior o patrimônio, maior pode ser o imposto devido.

Na prática, muitos conflitos surgem justamente na avaliação dos bens, especialmente imóveis. Um valor incorreto pode gerar cobrança indevida, autuação fiscal ou atrasos no inventário.

Por isso, analisar corretamente o patrimônio e verificar os critérios usados pelo estado é essencial para evitar problemas futuros e custos adicionais.

Todos os estados adotam isenção de imposto na herança?

Não. Não existe uma regra nacional única de isenção do ITCMD. Cada estado possui sua própria lei, com critérios distintos para cobrança, alíquotas e isenções.

Essa diversidade gera insegurança para quem não conhece a legislação local e acredita que a regra aplicada em um estado vale para todo o país.

Por exemplo, enquanto um estado pode prever isenção para heranças de pequeno valor, outro pode tributar o mesmo patrimônio.

Além disso, os procedimentos administrativos, prazos e exigências documentais também variam bastante.

Esse cenário reforça a importância de analisar onde o inventário será processado e qual estado tem competência para cobrar o imposto, geralmente o domicílio do falecido ou a localização dos bens.

Ignorar essas diferenças pode resultar em cobranças inesperadas, multas ou exigências que atrasam a conclusão do inventário.

A falta de pagamento de imposto impede o inventário?

Não mais, quando se trata de partilha amigável. O Supremo Tribunal Federal, ao julgar a ADI 5.894, declarou constitucional o art. 659, §2º, do CPC, permitindo que a partilha seja homologada sem a comprovação prévia do pagamento do ITCMD nos casos de arrolamento sumário.

Antes dessa decisão, muitos inventários ficavam parados porque os herdeiros não tinham recursos imediatos para pagar o imposto.

Isso criava um ciclo difícil: o imposto precisava ser pago para liberar os bens, mas os bens eram necessários para gerar recursos para o pagamento.

Hoje, o entendimento é outro. O inventário pode avançar, a partilha pode ser concluída e os bens podem ser transferidos, sem prejuízo do direito do Estado de cobrar o imposto depois.

Esse ponto é fundamental para evitar bloqueios desnecessários, mas exige cuidado: o imposto não desaparece e pode ser cobrado com acréscimos se houver atraso injustificado.

É possível reduzir legalmente o imposto na herança?

Sim. É possível reduzir legalmente o impacto do ITCMD, desde que tudo seja feito dentro da lei.

Isso ocorre por meio do planejamento sucessório, que organiza a transmissão do patrimônio de forma antecipada e estruturada, evitando surpresas no futuro.

Entre as estratégias legalmente admitidas, podem ser consideradas:

▸Doações em vida, respeitando limites legais e regras estaduais

▸Testamentos, que organizam a sucessão e reduzem conflitos

▸Estruturação patrimonial adequada, conforme o tipo de bem

Essas medidas não eliminam o imposto, mas podem distribuir o impacto financeiro, evitar litígios e reduzir riscos fiscais.

O ponto central é que essas decisões precisam ser tomadas antes do falecimento. Depois disso, as opções se tornam mais limitadas, e o custo tende a ser maior.

Por isso, agir com antecedência e orientação jurídica adequada faz diferença. O tempo, nesse contexto, é um fator decisivo para preservar o patrimônio e evitar complicações futuras.

Um recado final para você!

Sabemos que o tema pode levantar muitas dúvidas e que cada situação é única, demandando uma análise específica de acordo com as circunstâncias de cada caso.

Se você tiver alguma questão ou quiser saber mais sobre o assunto, recomendamos a consulta com um advogado especialista.

O suporte jurídico adequado é fundamental para que decisões sejam tomadas de forma consciente e segura. Clique aqui!

Artigo de caráter meramente informativo elaborado por profissionais do escritório Valença, Lopes e Vasconcelos Advocacia

Direito Civil | Direito de Família | Direito Criminal | Direito Previdenciário | Direito Trabalhista | Direito Bancário