Tributação de herança: novas regras em 2025!

Entenda as novas regras do ITCMD em 2025, com alíquotas progressivas de 2% a 8%, e saiba como minimizar a tributação sobre heranças.

Se você já ouviu falar sobre o ITCMD (Imposto sobre Transmissão Causa Mortis e Doação), sabe que ele incide sobre heranças e doações no Brasil.

Mas a grande novidade é que, a partir de 2025, as regras desse imposto vão mudar significativamente. Essa mudança pode afetar diretamente quem está planejando a sucessão do patrimônio ou quem pode vir a receber uma herança nos próximos anos.

Neste artigo, vamos explorar como funciona a tributação de herança atualmente, o que vai mudar com a reforma tributária, se o imposto realmente vai aumentar e, claro, como você pode minimizar essa tributação de maneira legal.

Além disso, vamos falar sobre estratégias que muitas pessoas utilizam para transferir patrimônio sem pagar imposto – ou pelo menos pagar menos.

E, no meio disso tudo, também vamos abordar por que um planejamento sucessório bem feito, de preferência com orientação jurídica, pode ser um diferencial enorme para proteger o seu patrimônio.

Sabemos que questões jurídicas podem gerar dúvidas, e entender seus direitos é essencial para tomar decisões informadas. Em caso de dúvidas sobre o assunto, entre em contato: clique aqui!

Desse modo, pensando em te ajudar, preparamos este artigo no qual você aprenderá:

Como funciona a tributação de herança?

Para entender o impacto das novas regras, primeiro é preciso saber como a tributação de herança funciona atualmente.

O ITCMD é um imposto estadual, o que significa que cada estado define sua própria alíquota e suas regras, dentro do limite máximo de 8%, que é determinado pela Constituição.

Hoje, alguns estados aplicam uma alíquota fixa sobre qualquer herança recebida. Um exemplo é São Paulo, onde o ITCMD é de 4%, independentemente do valor do patrimônio.

Já outros estados têm um sistema progressivo, em que a alíquota aumenta conforme o valor da herança.

Além disso, o imposto incide sobre o valor total da herança, sem considerar a divisão entre os herdeiros. Isso quer dizer que, se um patrimônio de R$ 10 milhões for dividido entre quatro filhos, o ITCMD será calculado sobre o valor total, e não sobre a parte individual de cada um.

Outro ponto relevante é o momento do pagamento. O ITCMD geralmente deve ser quitado antes da conclusão do inventário, ou seja, os herdeiros precisam arcar com esse custo para poderem receber os bens.

Isso pode ser um problema para quem herda bens imóveis, mas não tem dinheiro disponível para pagar o imposto. Muitas famílias acabam precisando vender parte dos bens herdados só para cobrir os custos da tributação e do inventário.

Qual é o imposto sobre herança?

O imposto que incide sobre heranças no Brasil é o ITCMD – Imposto sobre Transmissão Causa Mortis e Doação.

Esse tributo estadual deve ser pago antes da conclusão do inventário para que os herdeiros possam receber legalmente os bens deixados pelo falecido.

A alíquota do ITCMD varia de estado para estado, respeitando o teto de 8%. Em alguns lugares, a tributação é fixa, enquanto em outros ela pode ser progressiva, aumentando conforme o valor da herança.

Além disso, existem isenções para determinados valores ou categorias de herdeiros, dependendo da legislação estadual.

Atualmente, há debates sobre o aumento do teto do ITCMD para até 20%, o que tornaria a tributação mais pesada para grandes fortunas.

Diante dessas mudanças, é recomendável contar com um advogado especializado para realizar um planejamento sucessório adequado para mitigar os impactos tributários e assegurar a preservação do patrimônio familiar.

Como ficará a herança com a reforma tributária?

A reforma tributária de 2025 trará mudanças importantes para o ITCMD. A principal alteração será a obrigatoriedade das alíquotas progressivas, ou seja, quanto maior a herança, maior será a taxa cobrada.

Se hoje alguns estados já aplicam esse modelo, outros, que utilizam alíquota fixa, precisarão se adaptar.

Um bom exemplo é o estado de São Paulo. Se o projeto de lei em discussão for aprovado, o ITCMD no estado passará a funcionar assim: o imposto será de 2% para heranças de até R$ 370 mil e pode chegar a 8% para patrimônios acima de R$ 10,3 milhões.

Ou seja, quem herdar grandes fortunas pagará mais imposto do que quem receber uma herança de menor valor. Essa mudança pode beneficiar herdeiros de pequenos patrimônios, mas aumentar bastante a carga tributária para heranças maiores.

Além disso, a forma de cálculo do imposto mudará. Atualmente, o ITCMD é calculado sobre o valor total da herança. Com as novas regras, o imposto será calculado sobre a parte de cada herdeiro individualmente, o que pode reduzir a tributação em alguns casos.

Essa mudança pode beneficiar heranças menores e aumentar a tributação sobre grandes fortunas. Com isso, o planejamento sucessório se torna ainda mais necessário para minimizar impactos tributários.

Outro ponto de atenção é que há propostas no Congresso para aumentar o teto do ITCMD para até 20%. Atualmente, esse limite é de 8%, mas se essa mudança for aprovada, estados poderão cobrar ainda mais sobre heranças de grande valor.

O imposto de herança vai aumentar em 2025?

Depende. Para quem herdar patrimônios elevados, sim, o imposto vai aumentar, e pode subir bastante. Mas para quem herdar valores menores, a nova regra pode até reduzir a tributação.

Por exemplo, em São Paulo, onde a alíquota hoje é de 4% para qualquer valor, a nova regra pode fazer com que heranças acima de R$ 10 milhões sejam tributadas em 8%.

Isso significa que, se alguém herdar R$ 20 milhões, o ITCMD pode passar de R$ 800 mil para R$ 1,6 milhão, um aumento expressivo.

Se você está pensando “mas 8% ainda é pouco comparado a outros países”, vale a pena lembrar que nos EUA a tributação sobre heranças pode chegar a 40%, e na Alemanha, pode chegar a 50%.

Ou seja, ainda estamos abaixo desses números, mas a tendência é que a carga tributária sobre grandes fortunas aumente com o tempo.

Se você está prestes a herdar um patrimônio ou quer organizar sua sucessão, é fundamental começar o planejamento agora para evitar surpresas desagradáveis. Contar com um advogado especialista pode ser fundamental para evitar dores de cabeça no processo.

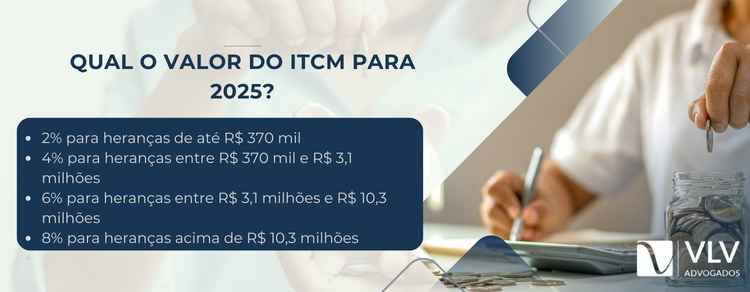

Qual o valor do ITCM para 2025?

O valor do ITCMD em 2025 variará conforme o estado e a faixa de valor da herança. No entanto, com a obrigatoriedade da progressividade, já existem propostas para que ele funcione assim:

Exemplo de São Paulo (se aprovado o projeto de lei):

- 2% para heranças de até R$ 370 mil

- 4% para heranças entre R$ 370 mil e R$ 3,1 milhões

- 6% para heranças entre R$ 3,1 milhões e R$ 10,3 milhões

- 8% para heranças acima de R$ 10,3 milhões

Esse modelo progressivo pode ser adotado por outros estados, ajustando-se às suas realidades fiscais. Ou seja, o valor do imposto vai depender do tamanho da herança e das regras do estado onde o falecido residia.

Se a proposta de elevar o teto para 20% for aprovada no futuro, estados poderão aumentar ainda mais suas alíquotas.

Como transferir herança sem pagar imposto?

Transferir herança sem pagar imposto não é possível, pois se trata de um imposto obrigatório.

No entanto, existem algumas formas de reduzir ou até evitar o pagamento de imposto sobre herança dentro da legalidade. Algumas estratégias podem ajudar bastante a minimizar o impacto tributário.

1. Doação em vida com reserva de usufruto

Uma das estratégias mais comuns é a doação em vida. Quando você doa um bem para seus herdeiros ainda em vida, o ITCMD já é cobrado no momento da doação, mas sem surpresas futuras.

Em muitos estados, as alíquotas para doação são menores do que para herança. Além disso, se você fizer isso aos poucos, doando parcelas menores, pode se beneficiar de faixas isentas.

Para evitar problemas, muitas pessoas utilizam a doação com reserva de usufruto, o que significa que você doa o bem, mas mantém o direito de usá-lo enquanto estiver vivo. Isso impede que o herdeiro venda ou transfira o bem antes do seu falecimento.

2. Holding familiar

Outra estratégia eficiente é a criação de uma holding familiar. Isso significa que, em vez de ter os bens em seu nome, você transfere tudo para uma empresa, da qual os herdeiros já são sócios. Dessa forma, no momento da sucessão, os herdeiros apenas recebem as cotas da empresa, o que pode reduzir significativamente a tributação.

Além de facilitar a administração do patrimônio, a holding familiar também pode trazer benefícios tributários, dependendo da estrutura escolhida.

3. Seguro de vida

Diferente da herança tradicional, o valor pago por seguros de vida não entra no inventário e não é tributado pelo ITCMD. Isso significa que, se o objetivo for garantir que os herdeiros recebam um valor líquido, sem precisar arcar com impostos ou custos de inventário, essa pode ser uma excelente alternativa.

4. Previdência privada (VGBL)

Outra alternativa interessante é o plano de previdência privada VGBL. Como ele não entra na herança e não passa pelo inventário, pode ser uma forma eficiente de garantir que os herdeiros recebam um valor sem pagar ITCMD.

Um recado final para você!

Sabemos que o tema “tributação de herança” pode levantar muitas dúvidas e que cada situação é única, demandando uma análise específica de acordo com as circunstâncias de cada caso.

Se você tiver alguma questão ou quiser saber mais sobre o assunto, recomendamos a consulta com um advogado especialista.

O suporte jurídico adequado é fundamental para que decisões sejam tomadas de forma consciente e segura.

Artigo de caráter meramente informativo elaborado por profissionais do escritório Valença, Lopes e Vasconcelos Advocacia.

Direito Civil | Direito de Família | Direito Criminal | Direito Previdenciário | Direito Trabalhista | Direito Bancário